O procedimento para declarar BDRs no imposto de renda anual é quase idêntico ao procedimento para declarar ações. Antes de tudo, destacamos que é necessário sempre manter um controle das operações realizadas com BDRs, pois o imposto de renda variável deve ser apurado em períodos mensais. As regras para apuração do imposto na venda de BDRs são muito semelhantes a aquelas utilizadas para as ações:

- ISENÇÃO: Ao contrário das ações, que possuem isenção de IR sobre o lucro das operações comuns para quem vende até R$ 20 mil no mês, os BDRs não possuem nenhuma isenção.

- DIVIDENDOS: Os dividendos dos BDRs são tributados conforme a tabela progressiva do imposto de renda, portanto é importante o investidor manter o controle dos dividendos recebidos através do Carnê Leão Web, que pode ser acessado no portal do e-cac da Receita Federal. Para inserir os dividendos recebidos basta ir até “rendimentos”, clicar em “+ rendimento”, em Natureza selecione “Outros”, coloque a data do recebimento, marque que é um rendimento recebido do exterior, no campo “Histórico” escreva que se trata de dividendos recebidos de um BDR, informe o valor, e para concluir clique no botão “INCLUIR RENDIMENTO”. A alíquota do imposto varia de acordo as tabelas do imposto de renda. Tabelas do Imposto de Renda — Receita Federal (www.gov.br)

- Alíquota de 15% para as operações comuns (compra e venda em dias diferentes) e 20% para as operações day trade (compra e venda no mesmo dia);

- O código da DARF para pagamento do IR mensal é 6015, com vencimento no último dia útil do mês subsequente ao mês que está sendo apurado;

- Cabe destacar que prejuízos com BDRs podem ser compensados também com lucros em ações, ETFs, opções e vice-versa, desde que seja a mesma modalidade de operação: comum ou day-trade.

- ISENÇÃO: Ao contrário das ações, que possuem isenção de IR sobre o lucro das operações comuns para quem vende até R$ 20 mil no mês, os BDRs não possuem nenhuma isenção.

- DIVIDENDOS: Os dividendos dos BDRs são tributados conforme a tabela progressiva do imposto de renda, portanto é importante o investidor manter o controle dos dividendos recebidos através do Carnê Leão Web, que pode ser acessado no portal do e-cac da Receita Federal. Para inserir os dividendos recebidos basta ir até “rendimentos”, clicar em “+ rendimento”, em Natureza selecione “Outros”, coloque a data do recebimento, marque que é um rendimento recebido do exterior, no campo “Histórico” escreva que se trata de dividendos recebidos de um BDR, informe o valor, e para concluir clique no botão “INCLUIR RENDIMENTO”. A alíquota do imposto varia de acordo as tabelas do imposto de renda. Tabelas do Imposto de Renda — Receita Federal (www.gov.br)

[DIRPF ANUAL] Declarar lucros e prejuízos de BDRs negociadas durante o ano

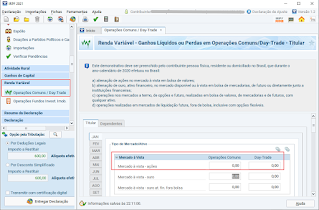

Na declaração do imposto de renda, os ganhos obtidos com a venda de BDRs devem ser lançados na ficha de “Renda Variável – Operações Comuns / Day-Trade”, em “mercado à vista – ações”. Ou seja, no mesmo campo em que são declarados os resultados de ações.

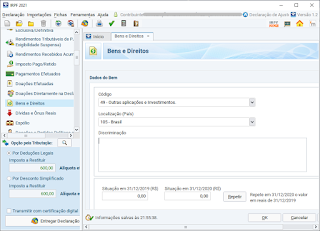

Se no último dia do ano você terminou comprado em BDRs, declare elas na ficha de Bens e Direitos. Basta utilizar o código “49 – Outras aplicações e investimentos”. Em localização deixe marcado “105 – Brasil”. Escreva na discriminação a quantidade, o código do ativo e nome da empresa, assim como a corretora através da qual realizou a compra. No campo "31/12" insira o custo total de aquisição dos ativos. Esse valor virá do cálculo de quantidade x preço médio de aquisição. Não esqueça de incluir as taxas operacionais no custo de aquisição. Caso possua mais de uma BDR em carteira, faça um lançamento diferente para cada uma.

❗ No IRPF 2024, utilizar o Grupo 04 "Aplicações e Investimentos" - Código "04 - Ativos negociados em bolsa no Brasil (BDRs, opções e outros - exceto ações e fundos)".

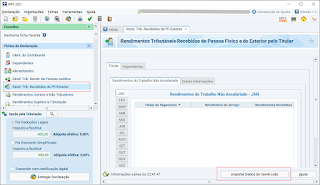

Para declarar os dividendos basta importar os dados do carnê leão, que foi preenchido durante o ano, direto para o programa de declaração do imposto de renda. Na ficha de Rendimentos Tributáveis recebidos de PF/Exterior, clique em “Importar dados do carnê-leão”.